안녕하세요. 이번 글은 나스닥 해외, 국내 ETF에는 어떤 종류들이 있는지 자세히 살펴본 뒤, 나스닥에 투자하기 위해서 반드시 매수해야 하는 나스닥 ETF 추천을 드리겠습니다.

- 아직 나스닥이 무엇인지 모르시는 분은 지난 포스팅(나스닥 100 투자 방법 : 초보자를 위한 로드맵)을 참고하세요.

목 차

먼저 다들 아시겠지만 ETF(Exchange-Traded Funds), 즉 상장주식펀드는 주식과 마찬가지로 증권 거래소에서 거래되는 투자 펀드로, 다양한 포트폴리오를 제공합니다. ETF는 분산 투자, 낮은 비용, 간편함을 제공하기 때문에 초보 투자자와 전문 투자자 모두에게 인기가 있습니다. 하지만 장점이 많다고 해서 무작정 아무 종목을 매수하면 안됩니다.

매수하기 전에 나의 투자 목표와 일치하는지, 수수료는 얼마인지 등 여러 조건 등을 꼼꼼히 따져봐야 합니다. 지난 포스팅에서 여러 ETF들의 세부 정보를 쉽게 파악할 수 있는 ETF CHECK라는 사이트를 소개 드렸었는데요. 해당 사이트를 활용해서 나스닥 ETF를 살펴보도록 하겠습니다.

1️⃣ 나스닥 해외 ETF 종류 및 특징

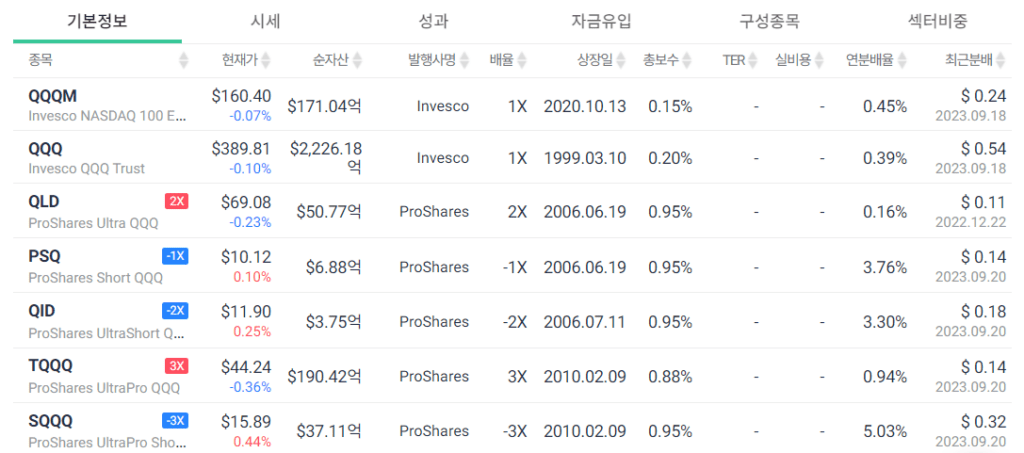

사이트에서 나스닥 해외 ETF를 검색하면 위 그림과 같이 총 7개 상품이 검색되는 것을 확인할 수 있습니다. 종목 옆에 빨간 색으로 2X, 3X라고 쓰여진 종목은 레버리지 ETF로 기초 지수 또는 수익률을 증폭하도록 설계된 상품입니다. 즉 지수가 1% 상승하면 레버리지 2배 ETF는 2% 상승을, 레버리지 3배는 3% 상승을 목표로 합니다. 반대로 지수가 1% 하락하면 그에 비례하여 하락합니다(각각 2% 또는 3%).

파란색으로 -1X, -2X, -3X 쓰여진 종목은 숏 ETF라고도 하는 인버스 ETF로 지수 또는 벤치마크와 반 비례하는 성과를 내도록 설계된 상품입니다. 기본적으로 지수가 하락하면 인버스 ETF는 상승하고 그 반대의 경우도 마찬가지입니다. 즉 지수가 1% 하락하면 1% 상승을 목표로 하고, 지수가 1% 상승하면 1% 하락을 목표로 합니다(2배 인버스 레버리지 ETF의 경우 지수가 1% 하락하면 2% 상승, 3배 인버스 레버리지는 3% 상승).

이런 레버리지, 인버스 ETF는 전문 투자 트레이더들이 단기간에 높은 수익을 달성하기 위해서 활용하는 투자 수단이므로 초보 투자자에게는 적합하지 않습니다. 따라서 이번 포스팅에서는 세부적으로 분석하지는 않겠습니다. 총 7개 ETF 중 인버스, 레버리지 5개 종목을 제외하고 나면 최종적으로 QQQ와 QQQM 두 종목만 남게 됩니다. 두 ETF간 세부 비교 결과는 아래와 같습니다.

1. Invesco QQQ Trust(QQQ)

- 운용사 : Invesco

- 상장일 : 1999-03-10

- 1주당 가격(2023년 11월 19일 기준) : 386.04달러(약 50만원)

- 수수료 : 0.20%

- 총 자산 : 2,182.56억 달러

- 평균 거래량 : 5,283.60만주

- 배당 수익률 및 주기 : 0.56% / 연배당

2. Invesco NASDAQ 100 ETF(QQQM)

- 운용사 : Invesco

- 상장일 : 2020-10-13

- 1주당 가격(2023년 11월 19일 기준) : 158.84달러(약 20만원)

- 수수료 : 0.15%

- 총 자산 : 158.93억 달러

- 평균 거래량 : 135.30만주

- 배당 수익률 및 주기 : 0.62% / 연배당

두 상품 동일하게 나스닥 100 지수를 추종하고 운용사가 Invesco 입니다. 차이가 나는 부분을 하나씩 살펴보면 먼저 총보수(수수료)가 QQQM 0.15%로 0.05% 저렴합니다. 두 번째로 순자산총액과 평균 거래량은 QQQ가 훨씬 크지만, 1주당 가격(현재가)과 연간 분배율(배당률)은 QQQM이 앞서는 것을 알 수 있습니다.

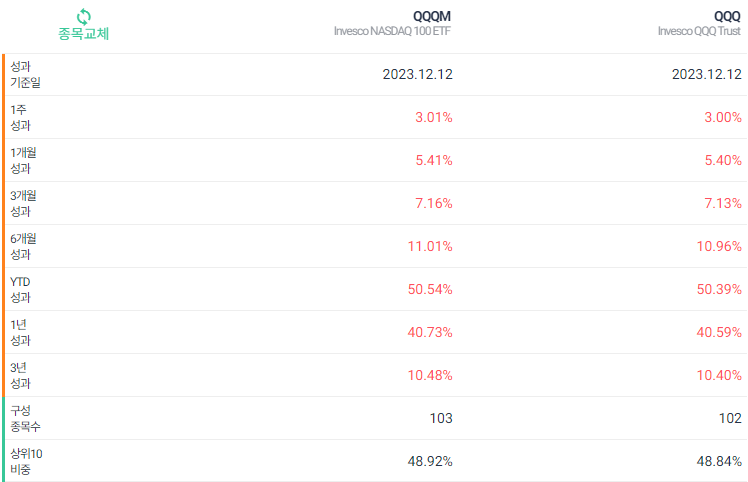

수익률(성과)까지 비교해보면 QQQM이 2020년에 상장되어 최근 3년까지만 성과 비교를 할 수 있습니다. 최근 3년까지 수익률이 큰 차이는 아니지만 조금 더 높은 것을 알 수 있습니다. 이때까지 살펴본 내용은 정리해보도록 하겠습니다.

| 구 분 | QQQ ETF | QQQM ETF | 비교 결과 |

| 순자산총액 | 2,182.56억원 | 158.93억원 | QQQ 우위 |

| 평균거래량 | 5,283.60만주 | 135.30만주 | |

| 총보수(수수료) | 0.2% | 0.15% | QQQM 우위 |

| 현재가 (1주당 가격) | 386.04달러(약 50만원) | 158.84달러(약 21만원) | |

| 연간 분배율 (배당률) | 0.56% (최근 배당금 1주당 $0.54) | 0.62% (최근 배당금 1주당 $0.24) | |

| 최근 3년 성과 | 10.57% | 10.49% |

2️⃣ 나스닥 국내 ETF 종류 및 특징

같은 방법으로 나스닥 국내 ETF를 검색하면 위 그림과 같이 총 12개 상품을 확인할 수 있습니다. 레버리지, 인버스를 제외하면 9개 종목이 남게되는데요. 국내는 해외 ETF와 달리 종목명에 “(H)”, “TR” 등 두 단어의 포함 여부에 따라 차이가 나게됩니다.

먼저 종목명에 (H)가 포함된 ETF는 보통 “헷지”라 불리며 일반적으로 환율 변동과 관련된 위험을 관리하는 것을 의미합니다. 즉 환율 변동이 투자 수익률에 미치는 영향을 최소화하는 것입니다. 통화 변동성이 높은 시기에 더 안정적인 수익을 얻거나, 환율 변동에 대한 걱정 없이 기초자산의 실제 성과에 더 집중할 수 있는 것이 헷지, (H) ETF의 장점이라고 할 수 있습니다. 반대로 헷징 비용으로 인해 일반 ETF보다는 수수료가 비싸며, 환헷지로 인해 손해를 볼 수도 있습니다.

저는 개인적으로 헷지 ETF를 추천드리지 않는데요. 이유는 이왕 나스닥에 투자하기로 했으면 달러 자산으로 보유해야 한다는 점과 지수가 하락하더라도 원화 환율 상승분으로 인해 손실이 상쇄된다는 점 등 두 가지 이유로 환노출 ETF 보유를 추천드립니다.

다음 TR은 Total Return(총 수익률)이라는 뜻으로 ETF가 보유한 주식 또는 자산의 가격 변동뿐만 아니라 해당 자산이 창출하는 배당금 또는 이자 수익도 포함하여 자동으로 재투자한다는 의미입니다. 이러한 재투자는 시간이 지남에 따라 복리 효과로 이어져 전체 수익률을 높일 수 있습니다. TR ETF는 배당금 재투자를 자동으로 관리하여 투자자의 프로세스를 간소화하므로 편리하고, 배당금 재투자는 시간이 지남에 따라 복리 성장에 기여할 수 있으므로 장기 투자 전략에 유리한 장점이 있습니다.

레버리지, 인버스를 제외한 남은 9가지 종목들의 세부 정보를 살펴보도록 하겠습니다. 9개 ETF 중 수수료(실비용)가 낮으며, 시가총액이 2,000억원 이상, 거래량이 7만건 이상되는 종목만 추려내면 아래 4가지 ETF가 남게 됩니다. 마지막으로 성과까지 비교해보면 KODEX 미국나스닥100TR이 최근 1년까지 성과가 가장 좋은 것을 알 수 있습니다. 국내 ETF들은 아직 상장된 기간이 다소 짧아 장기 수익률을 확인할 수 없는 것이 아쉽내요. 이때까지 살펴본 내용을 정리해보겠습니다.

| 구 분 | KODEX 미국나스닥100TR | ACE 미국나스닥100 | TIGER 미국나스닥100 | KBSTAR 미국나스닥100 |

| 순자산총액 | 5,429억 | 5,123억 | 24,537억 | 2,792억 |

| 평균거래량 | 18.79만주 | 11.81만주 | 11.74만주 | 8.89만주 |

| 총보수(수수료) | 0.2103% | 0.1906% | 0.2270% | 0.1607% |

| 현재가 (1주당 가격) | 13,625원 | 15,740원 | 91,650원 | 15,240원 |

| 연간 분배율 (배당률) | – | 0.48% | 0.47% | 0.60% |

| 최근 1년 성과 | 31.81% | 30.90% | 30.77% | 30.71% |

3️⃣ 최고의 나스닥 ETF 추천

나스닥 해외 ETF: QQQM

이유 : 수수료와 1주당 가격이 저렴하고, 배당률과 최근 성과가 더 좋았음

나스닥 국내 ETF: KODEX 미국나스닥100TR

이유 : 1주당 가격이 저렴하고, 평균 거래량과 최근 성과가 더 좋았음

이상 나스닥 해외, 국내 ETF에 대해서 살펴보았습니다. 정리하다 보니 글이 많이 길어졌내요. 여기까지 봐주셔서 정말 감사합니다.

나스닥과 더불어 S&P500에 대해서 궁금하신 분들은 아래 포스팅을 참고하시기 바라며 모두 좋은 하루 되세요!!

3 thoughts on “최고의 나스닥 ETF 추천!: 꼭 알아야 하는 해외, 국내 TOP 1”